Перспективы развития кредитных маркетплейсов на примере ипотечного кредитования

Аннотация

В статье представлены результаты анализа применения маркетплейсов для привлечения клиентов на примере самого сложного класса – ипотечных маркетплейсов. Выявлены объективные и субъективные особенности банковского управления, влияющие на эффективность взаимодействия с маркетплейсами. Показана неизбежность и сложность использования маркетплейсов. Представлены тенденции развития маркетплейсов и облик «идеального» маркетплейса.

В блоге представлена авторская версия статьи. Сокращённый печатный вариант с профессиональной редактурой вышел под названием «Как банку выбрать оптимальные условия продаж через ипотечные маркетплейсы» в журнале Банковское кредитование № 4 (104) 2022 с.104-116.

ВВЕДЕНИЕ

Увеличение эффективности и удобства работы с маркетплейсами актуально для всех участников процесса от потребителей до производителей. Для тех и других маркетплейс является многофункциональным посредником. Поле для оптимизации в этой деятельности весьма широко, в том числе: скорость доставки, цена, выбор, безопасность расчетов и многое другое.

Главное отличие ипотечного маркетплейса от любого другого заключается в невозможности провести всю сделку от начала до конца. На этапе выдачи кредита нужен непосредственный контакт заёмщика с банком. Несколько банков предоставляют доверенность на подписание кредитного договора. Это исключение только подтверждает правило. Даже в этом случае кредит выдается непосредственно банком. Добавим в копилку исключений ипотечные сделки, в которых кредит выдается после государственной регистрации ипотеки. Другими словами, полное автоматическое контрактование в ипотечном кредитовании невозможно. В то же время, развитие ипотечных маркетплейсов повторяет логику развития современного ритейла, тесно связанного с обсуждаемыми маркетплейсами.

В современной потребительской и бизнес-практике сложилось устойчивое понимание сути маркетплейса. С научно-методической точки зрения картина видится несколько иначе.

Во-первых, привычные функции маркетплейса можно описать тетрадой – выбор, заказ, оплата, доставка.

По мнению автора, можно использовать следующее простое определение: маркетплейс – посредничество на основе множественного выбора.

Во-вторых, кроме маркетплейсов, аналогичные функции можно найти в экосистемах и разнообразных платформах.

В-третьих, регулирование этой новой отрасли только обсуждается. Тем не менее стало складываться понимание взаимосвязи различных технологий и особенностей их применения, что нашло свое отражение в соответствующем формулировании понятий и определений.

Обзор терминологии от организаций, прямо или косвенно влияющих на регулирование представлен ниже.

Банк России при описании проекта Маркетплейс в многочисленных докладах и презентациях использует следующие определения.

Система «Маркетплейс» — новый электронный канал реализации финансовых продуктов, базирующийся на принципах надежности и удобства для клиентов, работающий в режиме 24/7 [1].

Цель проекта — организация системы дистанционной розничной дистрибуции финансовых продуктов (услуг) и регистрации финансовых сделок.

Платформа-маркетплейс позволит обеспечить возможность поиска и удобного предоставления востребованных финансовых услуг и продуктов для клиентов всеми участниками рынка наряду с другими финансовыми площадками.

Банк России уделяет значительное внимание проработке регулирования экосистем и в своих консультативных докладах перешёл к описанию технологических платформ как основы построения маркетплейсов и экосистем [2].

Министерство экономического развития дало свое комплексное видение [3].

Цифровая платформа — это бизнес-модель, позволяющая потребителям и поставщикам связываться онлайн для обмена продуктами, услугами и информацией (цифровыми сервисами), включая предоставление продуктов/услуг/информации собственного производства.

Технологическая платформа — это набор технологических переиспользуемых компонентов (как правило, облачных) на каждом уровне архитектуры (инфраструктура, хранение данных, технологические сервисы, бизнес-логика, прикладные решения, канальные приложения). Они также включают в себя инструменты разработки и эксплуатации, средства интеграции, инструменты аналитики, средства обеспечения безопасности для повышения скорости.

Цифровая экосистема — это клиентоцентричная бизнес-модель, объединяющая две и более группы продуктов, услуг, информации (собственного производства и/или других игроков) для удовлетворения конечных потребностей клиентов (безопасность, жилье, развлечения и т.д.).

В отчете Института Гайдара определение цифровой платформы и цифровой экосистемы увязано с понятием многостороннего рынка [4].

«Понятие «цифровой экосистемы» не сформулировано в законодательствах стран мира и пока является скорее неформальным. С точки зрения экономической теории, цифровая экосистема является более широким понятием по отношению к цифровой платформе, при этом основные свойства экосистем аналогичны свойствам платформ. Цифровые экосистемы развиваются на базе цифровых платформ путем присоединения к ним других цифровых сервисов. Платформенные компании имеют наиболее высокий потенциал превращения в экосистемы.

Цифровая платформа – это сервис взаимодействия двух и более типов экономических агентов, представляющий собой многосторонний рынок и реализованный посредством информационных технологий и доступа к сети «Интернет», и обеспечивающий взаимовыгодные отношения между различными группами клиентов и платформой.

Цифровая экосистема - это цифровая платформа, интегрированная с другими цифровыми сервисами и /или цифровыми платформами одной группы компаний/партнеров или органа государственной власти, действующая на нескольких отраслевых рынках.»

К вышеизложенному стоит добавить, что в «Итогах работы Банка России за 2021 году» зафиксированы промежуточные результаты развития института финансовых платформ в рамках проекта «Маркетплейс». «На конец 2021 года в реестр Банка России были включены пять финансовых платформ. Теперь на них можно подобрать наиболее выгодные предложения по вкладам, кредитам, полисам ОСАГО, облигациям и паям ПИФ» [5].

Наиболее обобщающим и корректным видится термин «технологическая платформа». В рамках данной статьи будем использовать более привычное маркетинговое понятие «маркетплейс».

Кстати, строгое и четкое определение этого понятия среди официальных источников найти не удалось.

Важность и актуальность обсуждаемой темы обусловлена высокой готовностью потребителей к применению маркетплейсов, которая поддерживается множеством факторов, к основным из которых относятся:

- активное распространение интернета и увеличение скорости передачи данных;

- государственная реклама доступности финансовых услуг;

- разрешение множественного выбора даже в жизненно важных сферах. Например, одновременная подача документов на поступление в несколько вузов;

- массовая коммерческая реклама доступности товаров в любое время дня и ночи и на любом расстоянии;

- пандемия, сформировавшая привычку получать что-либо бесконтактным способом и без общения с продавцом;

- продвижение крупными торговыми сетями интернет-магазинов как приоритетного способа покупки товаров,

- активная реклама возможности найти лучшее предложение среди товаров и услуг с помощью специального сервиса;

- создание целой отрасли обучения и пропаганды продвижения своих товаров и услуг в интернете. Придуманы специальные технологии продвижения в интернете, такие как «длинный хвост», «партизанский маркетинг», «сарафанный маркетинг» и прочие;

- размывание брендов при продвижении товаров и услуг через экосистемы и маркетплейсы. Другими словами, на первое место выходит посредник, а не производитель товара или услуги.

Все выше сказанное в равной мере относится и к профессиональным участникам этого бизнеса. Разница в том, прямые действия нацелены нам конечного потребителя, а воздействие на сознание имеет всеобщий характер.

ПРИНЦИПИАЛЬНЫЕ ОСОБЕННОСТИ ФУНКЦИОНИРОВАНИЯ СОВРЕМЕННЫХ КРЕДИТНЫХ МАРКЕТПЛЕЙСОВ

Описываемый организационно-технологический финтех продукт содержит в себе множество сложных составляющих. Обозначение среди них нескольких наиболее важных отражает авторскую позицию и не претендует на исчерпывающую полноту.

Первая особенность. Конфликт заложен в природе маркетплейса

Взаимный переход конкуренции в конфликт и обратно позволяет сделать обобщение и ввести в качестве важной особенности именно понятие конфликта.

Первый конфликт заключатся в самой функции посредника, которая конкурирует с идеей работать напрямую. Маркетплейс создается для того, чтобы дать принципиально более широкий выбор, чем обращение к поставщику товаров и услуг напрямую.

У существенной части заемщиков и профессионалов существует устойчивое представление о том, что прямые отношения с банком выгоднее, точнее, быстрее, пригоднее для решения сложных вопросов.

Маркетплейс предлагает кредитные продукты по ставке банка. Существует практика предоставлять в различные каналы продаж скидки по процентной ставке и другим тарифам. В качестве исключения можно отметить несколько редких случаев незначительной наценки, которая обеспечивает повышенное вознаграждение посредников, от которого они могут отказаться.

Необходимо отметить, что в ряде случаев вознаграждение маркетплейса зависит от объема выданных кредитов клиентам маркетплейса. Не каждый партнёр, работающий напрямую, может обеспечить такой объем и претендовать на аналогичное вознаграждение. Тезис про выгоду, на практике не подтверждается.

В части точности налицо парадокс, когда посредник может предоставлять информацию о кредитах прозрачнее, точнее и удобнее, чем сам банк. В продуктовой витрине или при реализации функции подбора кредита маркетплейс не может написать «от» и указать привлекательное значение процентной ставки. В последнее время выросла параметричность при получении кредита в банке, к основным опциям относятся предложение пониженной ставки по кредиту за счет уплаты единовременной комиссии или приобретения страхового полиса по цене, завышенной в несколько раз. В маркетинговых предложениях банка могут указываться самые низкие ставки. Именно при прямом общении клиента с банком идет самая активная продажа дополнительных опций, что приводит к повышению доходности к работе с данным клиентом и является одной из причин следующего конфликта между каналами продаж.

Быстрота при работе с банком напрямую базируется на двух основных столпах:

- отсутствии промежуточного звена. Действительно ввод данных в интерфейс платформы с дальнейшей передачей данных в банк уже от имени платформы может занимать дополнительное время от нескольких секунд до 30-ти минут. Несмотря на все цифровизацию банков одобрение клиентов может занимать от 20-минут до нескольких дней, что нивелирует потери промежуточного этапа;

- использовании сотрудников банка как помощников. В этом случае сотрудник банка выступает в роли консультанта и/или толкача заявки в банке. Стоит отметить, что у маркетплейсов как оптовых партнеров аналогичная поддержка.

Вышесказанное также относится к тезису об особенном отношении к кредитным заявкам при работе напрямую. Необходимо отметить что работа напрямую связана с наличием личного контакта с сотрудником банка, который субъективен и ограничен, как правило, своим городом и может теряться при переходе сотрудника банка на другую работу.

Другими словами, указанный конфликт базируется на субъективных ощущениях, что личная записная книжка эффективней системной работы.

Описанный первый конфликт является ключевым для понимания остальных конфликтов, разделение которых является довольно условным.

Второй конфликт определяется парой - конкуренция каналов продаж вместе с конфликтом тарифов.

С точки зрения банка мы имеем дело с целой совокупностью внутренних и внешних конфликтов. К наиболее типичным относится конфликт между каналами продаж. К сожалению в этом конфликте трудно добиться объективности через применение объективных расчетных показателей. Каналы изначально имеют разную эффективность и разную емкость. То есть, разные условия заложены в суть каждого канала продаж, многообразие которых основывается на различиях в работе различных подразделений. В самом упрощенном виде можно выделить следующие каналы продаж: партнерские продажи, дистанционные продажи, розничные продажи.

Внутренняя и внешняя конкуренция определяется условиями кредитования и привлечения, которые банк выставляет в каждый канал, в том числе: ставка кредитования, затраты на привлечение, особенности рассмотрения кредитных заявок. Внешние затраты на привлечение могут состоять из рекламы, вознаграждения партнерам. Маркетплейсы, как правило, относятся к партнерскому каналу продаж и получают вознаграждение за привлечение в двух вариантах: платы за входящий лид или платы за проведенную сделку. Плата за лид обычно фиксированная, плата за сделки может быть фиксированная, а может представлять собой таблицу зависимости между количеством сделок и размером вознаграждения, так называемая, лесенка. Могут предоставляться скидки по ставке, некоторым категориям . партнеров или каналам продаж. Например, пришедшие в банк через партнерский получают скидку по ставке 0,3 пп. Основные варианты условий кредитования и привлечения на примере партнерского канала продаж представлены в табл. 1.

Из этого конструктора можно собрать бесконфликтное взаимодействие или конфликтное при предоставлении разных условий разным партнером.

Таблица 1. Варианты условий для партнерского канала продаж

| Порядок предоставления условий партнерского внутри канала продаж | Ставка кредитования | Вознаграждение партнеру | Порядок рассмотрения кредитных заявок |

|

1.Одинаковые условия для всех партнеров.

2.Несколько фиксированных вариантов на выбор партнеров1. Внутри каждого варианта условия равны для всех партнеров.

3.Индивидуальные условия взаимодействия для партнеров.

4.Одинаковые условия для подавляющего большинства партнеров.

Исключительные условия для особых партнеров.

|

1.Стандартная для розничного клиента «с улицы».

2.Со скидкой до 0,5 пп .

3.С наценкой до 0,5 пп.

|

1.Отсутствует.

2.Фиксированный процент от суммы кредита (вне зависимости от количества заявок).

3. Изменяющийся процент от суммы кредита (зависит от количества заявок).

|

1.Стандартный порядок для всех заявок .

2.Особый порядок для заявок от конкретного партнера (группы партнеров)2.

|

Примечания.

1. Каждый из фиксированных вариантов состоит из совокупности условий по ставке кредитования и размеру вознаграждения. Например, вариант А: скидка по ставке кредитования для клиентов партнера, уменьшенное вознаграждение, вариант Б: стандартная ставка кредитования для клиентов партнера, стандартное вознаграждение.

2. Может быть установлено ускоренное или внеочередное рассмотрение кредитных заявок от конкретного партнёра или всех заявок на кредитование покупки новостроек, поступающих непосредственно от застройщиков.

Современный ипотечный рынок состоит не только из связей по линии банк-партнёр, но из множества связей по линии партнер-партнер. На практике это проявляется следующим образом. Банк предоставляет особо благоприятные условия одному или нескольким партнерам с целью поддержать кого-то конкретного, а не всех партнеров. Достаточно быстро происходит переток части кредитных заявок к этому партнеру.

Технологии маркетплейсов позволяют это реализовать еще быстрее, когда происходит переток не отдельных партнеров по одному, а оптовый переход большого крупного партнера на работу по чужим особо выгодным условиям.

В итоге вместо запланированной банком экономии или иного хитрого умысла получается конфликт каналов и тарифов. Часть этого конфликта регулируется партнерами без участия банка с увеличением суммарной выгоды не особого партнера , а значительной части партнеров.

Третий конфликт состоит в разном уровне подготовки персонала маркетплейса, работающего в профессиональной среде, в которой конкретный заемщик является пассивным участником взаимодействия, а его интересы представляет перед маркетплейсом и банком доверенное лицо – застройщик, агентство недвижимости, ипотечный консультант, маклер по недвижимости и т.д.

Выскажем несколько предположений:

- в любой организации существует текучка персонала и сотрудники, высокой квалификации не могут находится на всех позициях,

- несколько последних кризисов привели к сокращению банковского персонала и повышенной текучке кадров,

- персонал маркетплейсов, как правило, формируется из бывших сотрудников банков, которые работают с несколькими банками, не теряют свою квалификацию, а наоборот расширяют свой кругозор и улучшают практические навыки,

- на стороне партнеров, привлекающих клиентов, присутствует самая большая неравномерность квалификации от суперпрофессионалов до начинающих.

На практике описанный квалификационный конфликт приводит к снижению эффективности работы и количества успешных сделок даже из одобренных клиентов.

Необходимо отметить, что при умелом управлении указанный конфликт может перейти из конфликтной зоны в область взаимодополнения и выгодного сотрудничества. Маркетплейс для повышения эффективности может предоставлять консультационной и обучающий сервис, а не ограничиваться только технологический составляющей.

Каждый из двух описанных конфликтов может быть разложен на составляющие. Например, конфликт между восприятием и точностью информации, упомянутый при описании работы напрямую. Часто неправильное восприятие ведет к дополнительным затратам и неэффективному выбору кредитного продукта, не подходящему для конкретного заемщика.

Общая формула первой особенности маркетплейсов звучит так: конфликт должен преобразовываться в конкуренцию и компромисс.

Для кредитных маркетплейсов можно выделить два основных вида конкуренции:

- маркетплейсы конкурируют между собой,

- маркетплейсы конкурируют с традиционными каналами привлечения клиентов в банк.

Вторая особенность. Технологии служат необходимым условием для работы маркетплейса, но этого недостаточно для успеха.

Как уже упоминалось, маркетплейс является организационно-технологический финтех продуктом. Влияние организационной или управленческой части определяется многообразием реализаций и связей (табл.2, 3). Сами технологические решения лежат за границами данного исследования.

Таблица 2. Организационно - технологическая классификация маркетплейсов

| Система выбора | свободный выбор из предложенных вариантов, а дальше самостоятельно, свободный выбор из предложенных вариантов и дальше сервисная поддержка, выбор предложения маркетплейсом по заявке и работа за клиента (партнера). |

| Количество уровней до конечной сделки: | одноуровневый (клиентский, B2C), двухуровневый (партнерский, B2B), смешанный (одновременно клиенты и партнеры, B2B+B2C), взаимодополняющий (партнерский, клиент от и для партнера B2B<=> B2C). |

Таблица 3. Разнообразие свойств ипотечных маркетплейсов

| Характеристика | Варианты решения |

| Плата за пользование | 1.Взимается. 2.Не взимается. 3. Взимается за отдельные функции |

| Присоединение участников | 1. Автоматическое. 2. С верификацией (автоматическая, ручная). |

| Доход участников от передаваемых заявок | 1. За все заявки. 2. За часть заявок. 3. Отсутствует |

| Участники | 1. Конечные потребители (B2C). 2. Профессионалы (B2B). |

| Выбор кредитного предложения | 1. Участник делает сам из предложенных. 2. За участника делает платформа. 3. Витрина (подбор) отсутствует |

| Анкеты | 1. Заполняемые автоматически/вручную. 2. Универсальные/частные |

| Полнота клиентского пути | 1. Полная – до сделки. 2. Частичная – подача заявок, одобрение и др. |

| Модерация платформой заявок | 1. Отсутствует. Сразу в банк. 2. Обязательный этап. |

| Расширяемость участника | 1. Самостоятельная (Пользователь сам создает сотрудников и партнеров). 2. Внешняя (по запросу). |

| Взаимодействие с платформой | 1. Минимальное. Все базируется на цифровизации. 2. Полная поддержка |

| Коммуникации | 1. Внутри платформы отсутствуют. 2. Внутри реализованы чаты и пр. |

| Витрина предложений | 1. Максимально расширяемая. 2. Ограниченная соображениями платформы |

| География | 1. Все Россия. 2. Широкая. 3. Региональная |

Как в профессиональной среде, так и среди потребителей финансовых услуг сложилось представление о том, что технологии уже сейчас или, в крайнем случае, завтра могут решить все задачи.

Сделаем одно технологическое отступление, имеющее непосредственное отношение к ипотечным маркетплейсам.

В современных разработках широко применяется API (Application Programming Interface или интерфейс программирования приложений), который позволяет организовывать мгновенный информационный обмен. В нашем случае это - обмен между маркетплейсом и банком, который можно упрощенно разделить на три этапа: одобрение заемщика, одобрение объекта недвижимости, подготовка ипотечной сделки.

Стоит отметить, что на ипотечном рынке партнеры могут взаимодействовать с некоторыми банком через личный кабинет, в наиболее продвинутых из которых реализованы многие функции, включая организацию взаиморасчетов и документооборот.

API достаточно эффективно может решить вопросы первого этапа, сложнее второго и третьего этапа.

У банка всегда есть выбор реализовывать свой многофункциональный кабинет или разрабатывать API для всех этапов, учитывая, что эффект будет получен при соответствующей проектной работе на стороне партнеров.

Внедрение API первого этапа ускоряет получение одобрения кредитной заявки . На практике происходит следующее - эффект можно почувствовать на некоторой части заемщиков, одобряемых автоматически через скоринг. Это процесс занимает не больше 20-30 минут.

Для заемщиков, попадающих на дополнительное рассмотрение процесс занимает сутки и более. На этом фоне 20-30 минут, которые тратит маркетплейс на передачу заявки в банк уже не выглядят потерей времени. Есть и приобретение от потери времени – модерация маркетплейсом кредитных заявок, устраняющая технические и иные ошибки. При механической или более точно автоматической передаче кредитной заявки в банк ошибки и соответствующий возврат или даже отказ происходят позже. Указанное обстоятельство особенно важно с учетом неравномерной квалификации партнерской сети.

Необходимо отметить, что возможность взаимодействовать через API имеют не все банки. Не все банки внедрили личные кабинеты партнеров. Тем не менее, при хорошей организации процесса работа с партнерами успешно осуществляется с использованием электронной почты.

Проведенное технологическое отступление показывает важность и одновременную недостаточность современных технологий для организации полного цикла работы маркетплейса.

Зачастую продвижение цифровизации выглядит как самоцель, а не средство достижения практических целей. Краткий критический анализ цифровизации (табл.4) говорит о том, что цифровизация во многих случаях чрезвычайно удобна и полезна, но влияние человеческих качеств и управленческого искусства остается незаменимым условием для успеха маркетплейсов.

Таблица 4. Цифровизация: достижения, ожидания, ощущения

| Тезис | Реальность |

| Легко доступна полная цифровая сделка | Невозможность полного цифрового контрактования на стороне маркетплейса. Цифровой путь возможен для существующего клиента банка. Цифровой путь возможен для нового клиента банка через биометрию. |

| Возможен идеальный цифровой выбор для клиента | Полностью цифровой путь – дорогой, часто навязанный. Взимается плата за простоту и самостоятельность. Полная цифровизация работает, когда все просто. Если не работает, то возникает потребность в индивидуальном подходе с человеком |

| Цифровой выбор для партнера | В любой момент времени можно найти одну простую, быструю, эффективную функцию, ведущую к успешной сделке. В целом работает, но не всегда просто найти. |

| Цифровой лес | Усложнение, многовариантность, непрозрачность. Иллюзия, что «цифра» поможет разобраться в многомерности информации. Постоянная посадка новых цифровых деревьев. Дорого и тесно. |

| Общие положительные последствия цифровизации | Сложность самостоятельного выгодного выбора. Потребность сервиса, для тех, кто понял, что в нем нуждается. Клиент обращается за ипотекой один раз и не может оценить цифровой выбор (доверчив). Партнер обращается много раз и постоянно оценивает цифровой выбор (критичен) |

Вторая особенность маркетплейсов напоминает о важности организационной составляющей в сложной системе и необходимости уделять ей не меньшее внимание, чем технологической.

Третья особенность. Отдельно взятая сторона маркетплейса не может выстроить эффективную экономическую политику без учета интересов других сторон.

Третья особенность является следствием двух предыдущих. Рассмотрим тезис на конкретных примерах.

Пример № 1. Ипотечный маркетплейс, работающий только с партнерами, привлекающими потенциальных ипотечных заемщиков, по своей сути является посредником, работающими с другими посредниками, например с специалистами и организациями в сфере недвижимости и ипотечного консультирования. Для простоты назовем их брокерами, для которых главным соблазном является работа с банком напрямую.

Пользоваться маркетплейсом брокеры будут при выполнении следующих условий:

- маркетплейс обеспечивает индивидуальную консультационную и сервисную поддержку,

- предложение кредитных продуктов в маркетплейсе существенно выше, чем количество банков, обеспечиваемых личными прямыми связями,

- маркетплейс помогает довести ипотечную сделку до конца,

- вознаграждение, получаемое от маркетплейса сравнимо или выше, чем получаемое на индивидуальной основе.

Каждый из четырех перечисленных пунктов влияет на доходы и расходы маркетплейса. Выбор и сервис обеспечиваются затратами на автоматизацию и персонал, а выгодные условия для брокера требуют передачи брокеру большей части комиссии, получаемой от банка. Соотношение выглядит примерно так: 80 % достается брокеру, а 20 % маркетплейсу. В то же время известно, что при хорошем сервисе снижается чувствительность брокера к размеру комиссии.

Пример № 2. Коммерческий банк выстраивает экономную политику по выплате вознаграждений всем партнерам с целью снизить стоимость привлечения заемщиков.

Рассмотрим два из целой группы известных типовых приёмов.

Банк предлагает неплохое, на первый взгляд, вознаграждение – 0,7 % от суммы кредита, но устанавливает ограничение максимальной выплаты – 35 тысяч рублей, все кредиты свыше 5 млн рублей не имеет экономического смысла отправлять в этот банк. Может сложиться ситуация, когда заемщику необходим именно этот банк. При прочих равных кредитные заявкам с большими суммами будут в банк приходить реже.

Банк ставит ограничение по минимальному количеству сделок для получения вознаграждения – от 2 до 5 в месяц. Идея в том, что часть кредитов будет без вознаграждения, и сократит средние затраты на привлечение. Партнеры не растеряются и отработают прием, известный как консолидация.

Приведенные примеры иллюстрируют ограниченную возможность максимизировать только свою доходность.

ПЕРСПЕКТИВЫ РАЗВИТИЯ МАРКЕТПЛЕЙСОВ

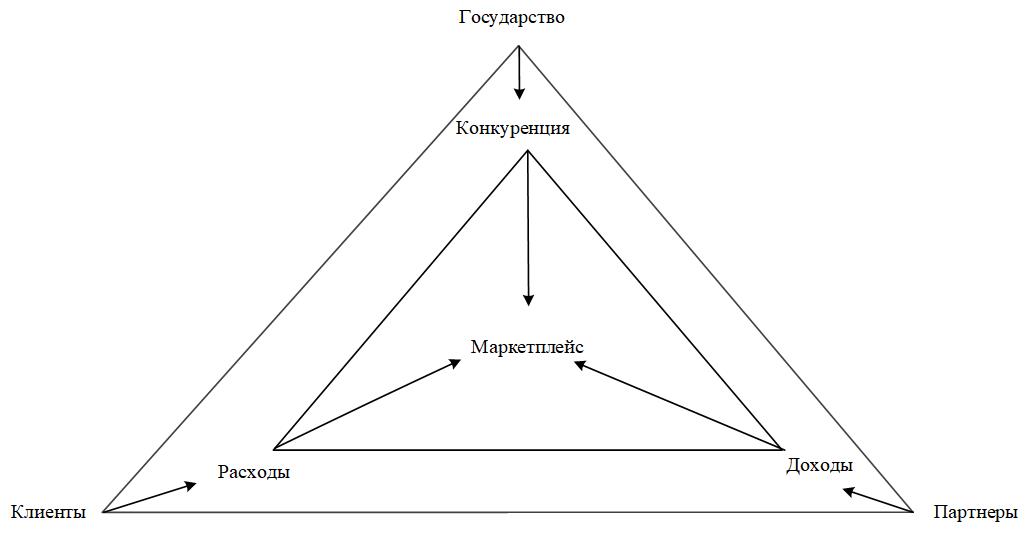

Подойдём к этой темы с нестандартной стороны и посмотрим на риски развития маркетплейсов (рис.1).

Рис.1. Риски развития маркетплейсов

Риск ограничения конкуренции, который может привести к олигополизации или монополизации ранка маркетплейсов. Провоцировать ограничения могут инструменты государственного регулирования (нормирования) и неравные условия работы с партнерами.

Риск изменения экономических условий, который может привести к потеря рентабельности кредитных маркетплейсов. На снижение доходов могут влиять действия мегарегулятора и действия партнеров. На рост расходов влияют постоянно растущие требования к IT составляющей и к сервису.

Риски изменения поведения и разочарования. У партнеров это - рост недоверия, предубеждения, требовательности.

У потребителей цифровизация приводит к псевдолегкости, а затем к разочарованию. Смена поколений приводит – к потере навыка самостоятельного (аналитического) выбора, одновременно с этим происходит взросление и возврат к «человечности»

Отдельно отметим риск поглощения маркетплейсов экосистемами. Такое поглощение или союз представляются не столь очевидным. Экосистема может внутри себя иметь маркетплейсы и столкнется с дилеммой - дистанцирования или прикрытия именем хозяином экосистемы, а маркетплейс изначально позиционируется как независимый.

Расширение функционала может сближать маркетплейс с экосистемой. Но сохраняются принципиальные отличия:

- экосистема расширяет предложение одному клиенту,

- маркетплейс расширяет главный продукт на сопутствующие услуги.

Перспективы экосистем отличаются от перспектив развития маркетплейсов и характеризуется следующими основными моментами:

- успешные экосистемы в ближайшее время будут принадлежать только крупнейшим участникам рынка;

- развитие экосистем определяется интересами хозяина;

- экосистемы могут позволить себе быть дотационными в течение продолжительного времени ради формирования новой клиентской или партнерской базы и укрепления связей с ней;

- развитие экосистем зависит от позиции государства в части регулирования. Ограничения неизбежны. Уровень и направления регулирования могут меняться.

Отметим разницы в регулировании экосистем и маркетплейсов. Экосистемы создаются крупнейшими участниками рынка и имеют риск потери вложений, что может повлиять на основную деятельность создателя экосистемы.

Маркетплейс как посредник использует уже известные функции, которые достаточно продолжать регулировать в стандартном режиме. Например, не видится правильной идея доводить финансовые маркетплейсы до уровня позволения проводить идентификацию физических лиц.

В качестве компенсации рисков предлагается три варианта развития табл.5.

Таблица 5. Три варианта идеального маркетплейса.

| Первый вариант | Второй вариант | Третий вариант |

| Развитие вширь. Неограниченная универсализация. Задача - обеспечить всех | Индивидуальный набор решений из первого и третьего вариантов. Задача – устойчивое и непрерывное развитие | Развитие вглубь. Ограничение расширения и специализация. Задача - отлично обеспечить некоторых |

| Примеры универсальных решений (объединений): 1. Два маркетплейса - клиентский и партнерский в одной системе. 2. Сервисные подходы для разных сегментов: полная цифровая самостоятельность пользователя (цифра без сервиса), вся работа за пользователя (сервис), цифровая самостоятельность и постоянная поддержка (цифра+сервис). 3. Финансовые подходы: -бесплатное пользование маркетплейсом, -платное одобрение, консультации и др., -монетизация за счет кредитора, -монетизация за счет пользователя. 4. Расширение на другие виды кредитов и др. |

Примеры решений: 1. Доведение отдельных функций до максимума: -самое большое количество кредиторов, -самое большое количество параметров при множественном выборе, -самое высокое вознаграждение партнеров. 2. Ограничения: -ограниченный тип кредитора, -ограниченный тип пользователя |

ЗАКЛЮЧЕНИЕ

В результате исследования перспектив развития кредитных маркетплейсов сделаны следующие основные выводы.

Первое. Взаимодействие коммерческих банков с маркетплейсами является не только необходимым, но и неизбежным. Партнеры и клиенты всё больше привыкают к использованию маркетплейсов, а крупнейшие банки создавая экосистемы приучают к получению услуг, когда размывается бренд исполнителя услуги.

Второе. Успешность взаимодействия коммерческих банков с маркетплейсами зависит от комплексности банковского управления, которое включает в себя множество сторон, в том числе:

- качество управления конфликтами как внутри банка, так и снаружи - в его партнерском окружении,

- разумную технологичность,

- экономическую целесообразность.

- соответствие скорости и сервиса особенностям партнерских продаж, к которым относятся маркетплейсы.

Третье. Развитие маркетплейсов является большим компромиссом между всеохватностью и эффективностью. К ним как и банкам применимо правило - управление важнее технологий.

Четвертое. На развивающемся рынке найдётся место для разнообразных видов маркетплейсов.

Пятое. Ипотечные маркетплейсы прошли этап начального развития. Обозначились риски развития маркетплейсов и пути их преодоления. Другими словами, начат этап взросления и увеличения полезности.

Литература

2. «Экосистемы: подходы к регулированию».

http://www.cbr.ru/content/document/file/119960/consultation_paper_02042021.pdf

3. «Концепция общего регулирования деятельности групп компаний, развивающих различные цифровые сервисы на базе одной «экосистемы»

4. «Цифровые экосистемы в России: эволюция, типология, подходы к регулированию»

5. http://www.cbr.ru/statichtml/file/135044/annual_short_2021.pdf

РУСИПОТЕКА, 14.09.2022